Инвестиционното злато и сребро като все по-популярни активи в България - част 2

Публикувана на 21 Август 2023

Динамичната икономическа обстановка в България все повече буди интереса на българите към съхраняване на техните пари под формата на инвестиционно злато и сребро.

В предишната статия анализирахме ефекта на световните икономически кризи върху инвестиционните навици на обществото.

Днес продължаваме темата с исторически и съвременен поглед върху поведението на златото на пазара, отношението му спрямо щатския долар и факторите, които влияят върху цената му.

Златото и щатският долар

През времето на значителните промени в поведението на златото на пазара, описани в предишната статия, щатският долар потвърди статуса си на световна резервна валута. При така стеклите се макроикономически обстоятелства, дори фактът, че доларът, противно на очакванията, изпълняваше функцията на спасителен сал и убежище, не успя да намали търсенето на ценния метал.

Измервателят за покупателната сила на щатския долар е индексът DXY, който представлява остойностен средно претеглен портфейл от всички водещи 6 валути. Нивата на DXY бяха най-високи за последните 10 години. Това допринесе за високите лихви по Американските държавни облигации, които също не успяха да повлияят на засиления инвестиционен интерес към ценните метали. Тези показатели традиционно се считат за неблагоприятни за търсенето на благороден метал.

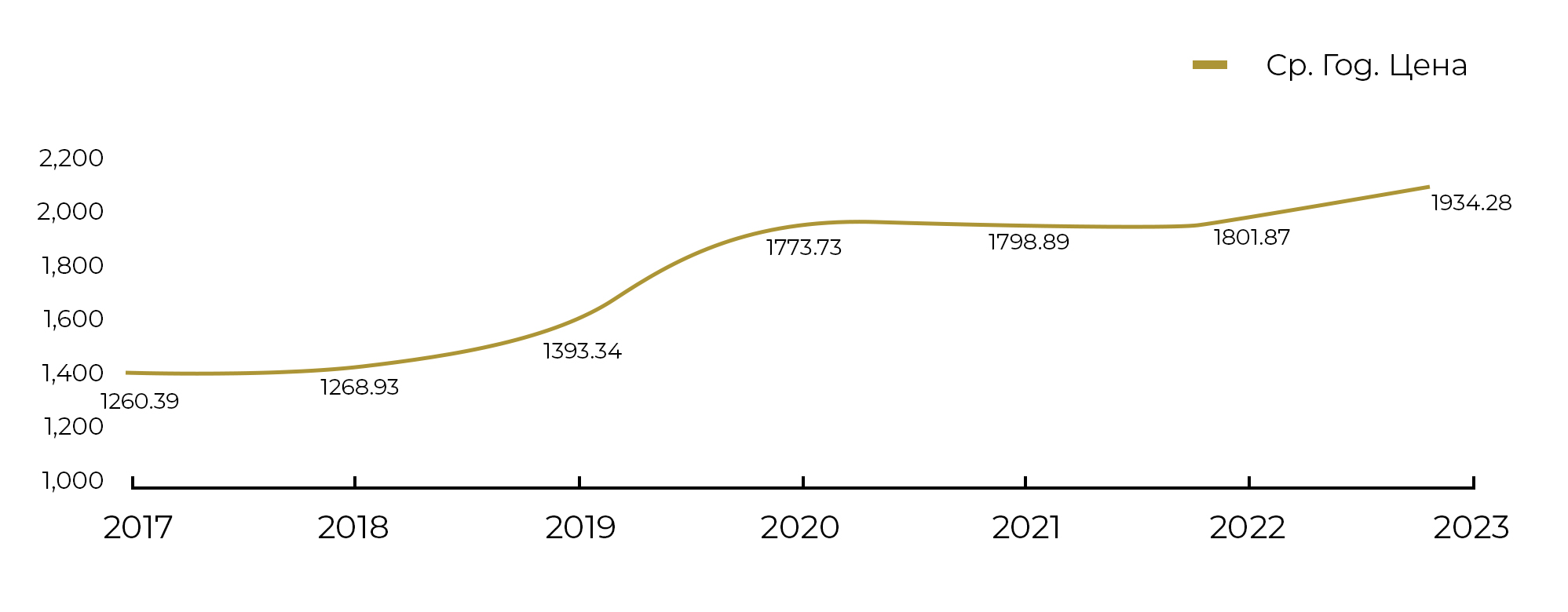

Въпреки силната американска икономика, цената на златото достигна няколко пъти рекордната си стойност от над 2060 долара за тройунция. Средногодишните цени на метала за последните три години са също в рекордните стойности от:

Златото традиционно е смятано за убежище на спестяванията и естествена финансова застраховка срещу нарастваща инфлация. Това разбиране датира още от времето на “златния стандарт”, когато американският долар е бил обезпечен с физическо злато. Тази структура на монетарната система е привидно реалистична и идеалистична, но реалността се оказа малко по-различна. Растящата и развиваща се макроикономическа среда в САЩ през 50-те и 60-те години на миналия век наложи необходимостта от по-гъвкав подход на обезпечаване на валутата. Все пак златото е ресурс, който е труден за добиване и пренасяне, което от своя страна води до тромава скорост на парите в обращение в реалната икономика. Казано просто - света не успява да добие и преработи достатъчно злато.

Златото и инфлацията

Златният стандарт сам по себе си дефинира невъзможността от инфлация, поддържайки парите в обращение на нивото на наличните златни резерви, което предотвратява възможността правителствата да емитират нови платежни средства по всяко време и нужда.

След края на Втората световна война, САЩ, в качеството си на победителка, все повече налага долара като основна платежна валута глобално. Всички държави членки на Алианса започват да използват долара за разплащанията помежду си. Формалната обезпеченост със злато обаче създава условие за инфлация и води до поредната дълбока рецесия през 60-те, доказвайки за пореден път невъзможността на златния стандарт да бъде паралел със съвременната макроикономическа среда. Следвайки примера на Великобритания през август 1971 г. Ричард Никсън прекратява обвързаността на щатския долар със златото. Така света навлиза в нова монетарна ера - тази на валутите, обезпечени с правителствени гаранции.

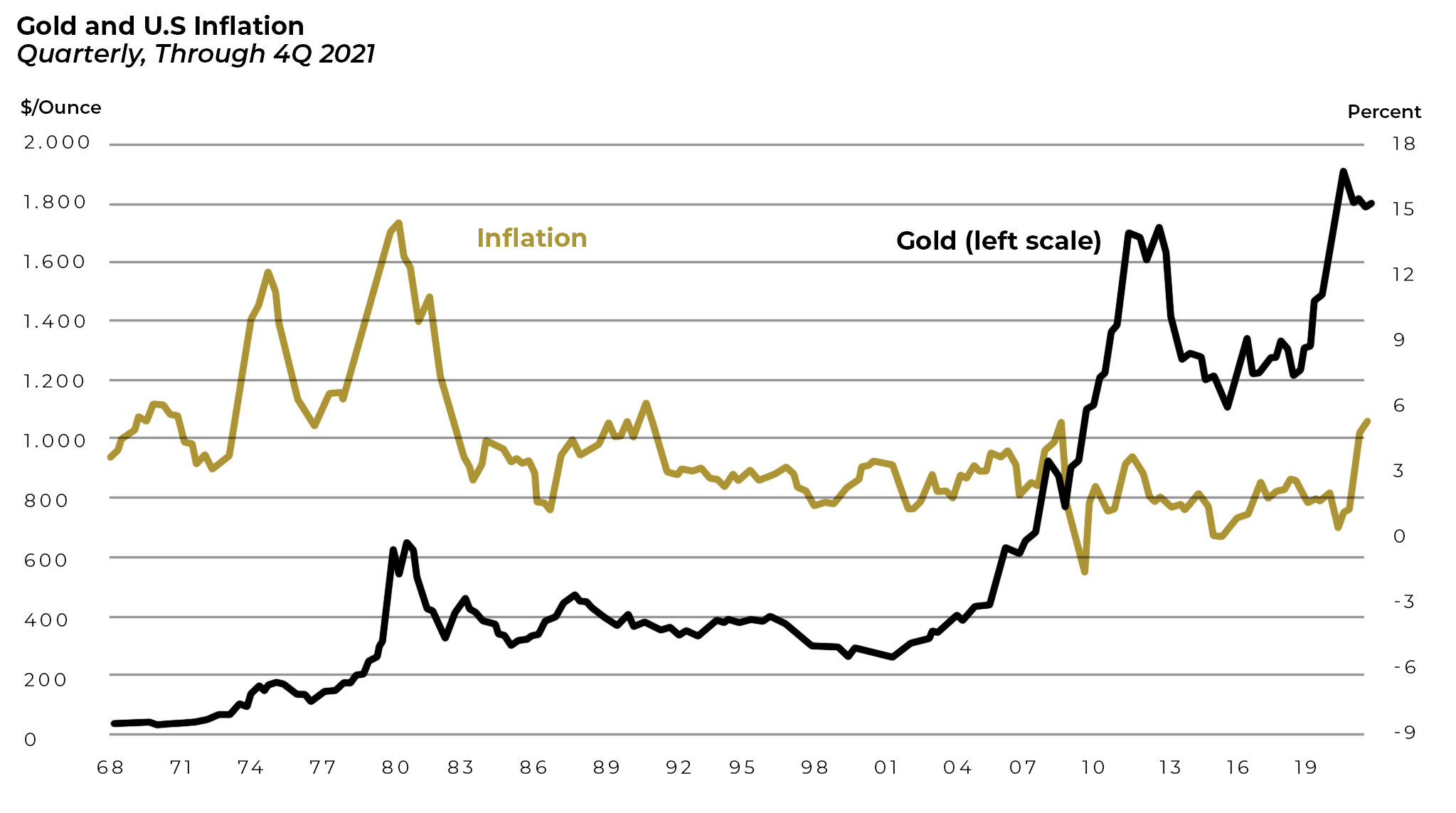

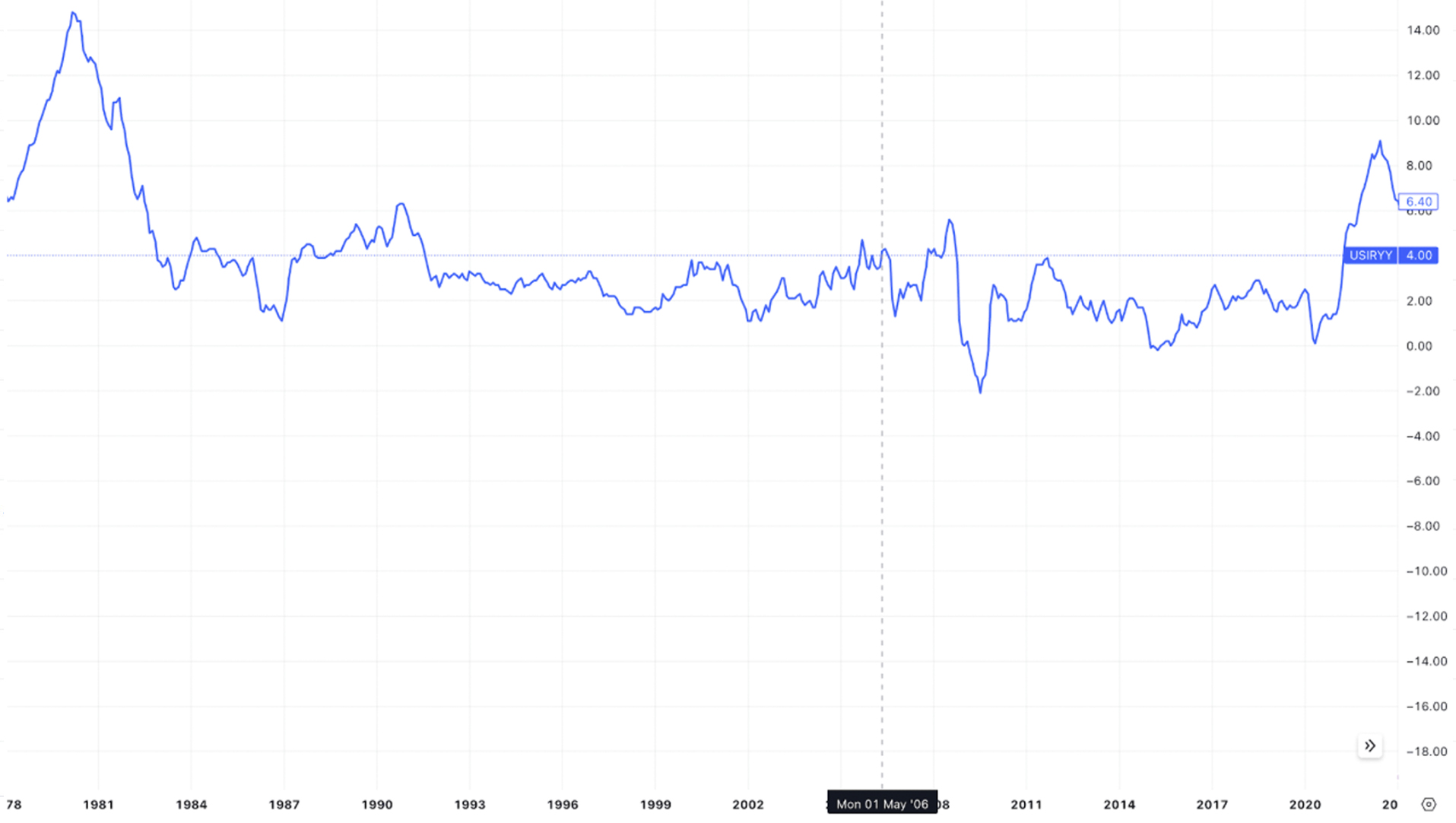

Разбирането, че златото е една от най-добрите средства за защита и застраховка срещу инфлацията, се възприема и до ден днешен. Убеждението е, че наличието на висока инфлация неимоверно води до търсене и съответно поскъпване на златото. В графиката долу се илюстрира корелацията на реалната инфлация - индексът CPI - спрямо цената на метала.

Корелацията между двете графики е около 11%. Това означава, че в 11% от случаите високата инфлация съвпада с покачване на цените на златото.

След отминаването на локдауните и отпускането на рестрикциите в края на 2020 г. и началото на 2021 г. световната икономика влиза в ускорен режим. Новите пари в системата (показани по-рано чрез M1), бързо ускоряват скоростта си на харчене. Икономиката заработва отново, брутният вътрешен продукт на Америка отскача рязко на месечни бази. Фискалните стимули започват да циркулират в обращение.

Макар и със закъснение, това води до неимоверно покачване на инфлацията, която в рамките на девет месеца достига над 9% - рекордни нива в САЩ за последните 50 години.

При тази обстановка, Централните банки са принудени да приемат по-агресивна парична политика чрез покачване на основния лихвен процент като способ за изтегляне на излишна ликвидност от пазарите.

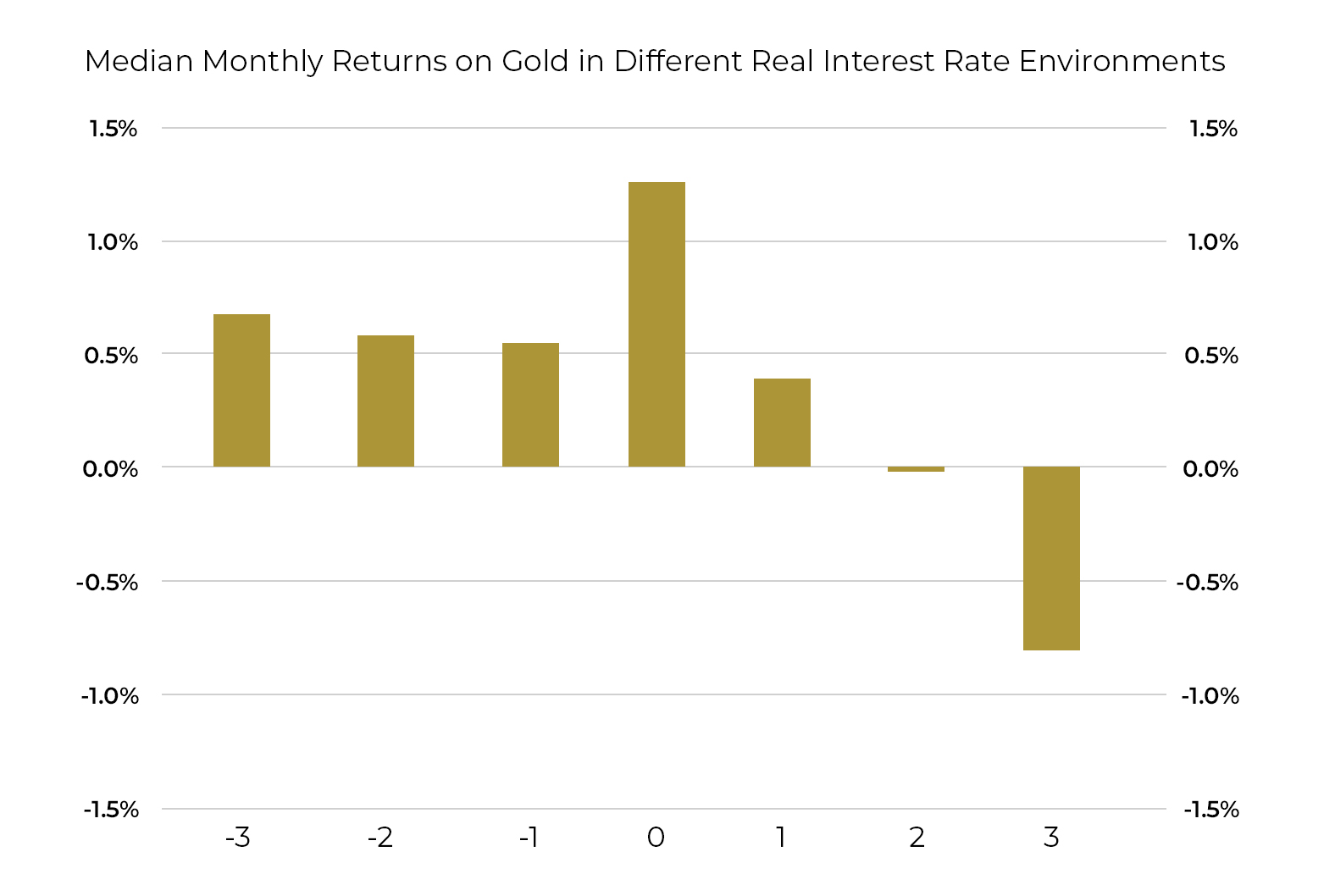

Това са фактори, които действително корелират в голяма степен с понижаване на инвестиционния интерес към златото, поради факта, че доходността от метала би била по ниска от реалната лихва. Резултатът е респективно корекция на цените.

Средна месечна възвръщаемост на златото в различни среди с реален лихвен процент:

% на инфлация за год. в САЩ, 1980-2023 г.

Геополитически фактори

Геополитическите фактори също са водещи за определяне на търсенето на злато и сребро поради факта, че златото има статут на убежище срещу монетарната система и има хилядолетна история като разменна парична единица. Всеки един от нас е наследил в гените си частица от този сантимент.

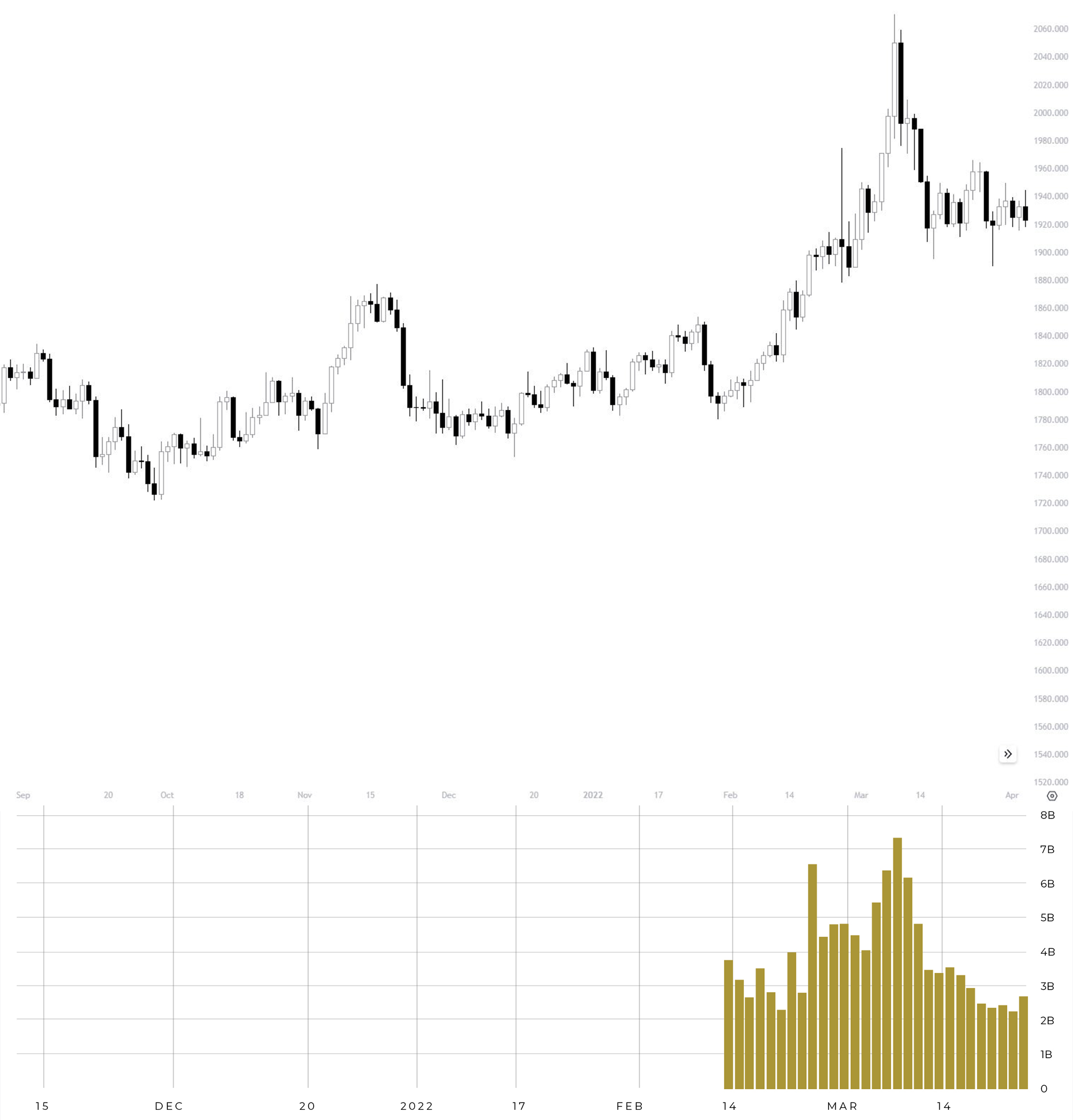

Неслучайно при войни, военни офанзиви, природни бедствия или политическа нестабилност от всякакъв характер апетитът към метала нараства. Доказателство затова в периода, който разгледахме в предишната статия, е конфликтът в Украйна, стартирал през март 2022 г. и продължаващ до ден днешен.

Инициирането на военни действия от Русия през 2022 г. увеличи цената и търсенето на злато до нов исторически връх в рамките на няколко седмици. През първоначалния период, всяка новина, идваща от региона, се превръщаше в катализатор на рязкото увеличаване на обемите на закупуване, тласкайки цената нагоре.

Популярно схващане в инвестиционните среди е, че когато един актив стане толкова актуален, че към него се насочват контрагенти, които нямат опит в инвестирането, то той е вече в режим свръхкупуване. Такъв е случаят с благородните метали в кризисни моменти.

Макроикономически фактори

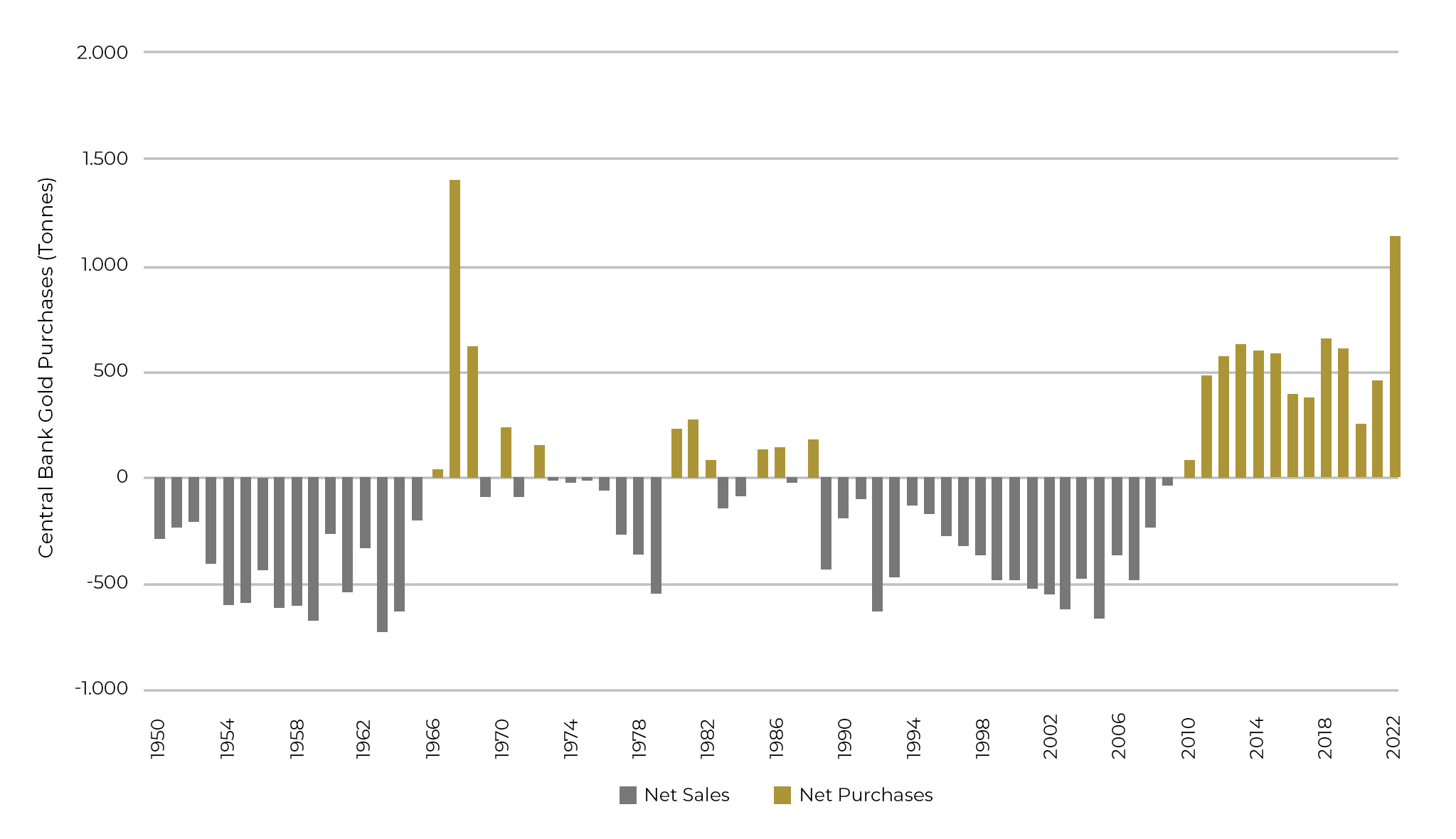

В много от инвестиционните стратегии и алгоритми днес е заложенo като основен фактор поведението на централните банки. Апетитът им към злато е сочен за “забавен” индикатор за предстоящи събития в макроикономически план.

В анализите обикновено се счита, че поведението на централните банки е индикация за икономическата обстановка за последващ диапазон от 10-15 години и/или следващия икономически цикъл.

През 2022 г. водещите централни банки поставиха рекорд за придобиване на злато за последните 50 години, преминавайки прага от 1000 тона. Последният път, когато това се е случило, е бил през далечната 1967 г., когато все още златният стандарт е бил фактор.

Макроикономически фактор също е и “тихата” икономическа война между САЩ и Китай. Резултатът от нея е смяна на полюсите в редица сектори, диверсификация на веригите на доставки, както разделянето на световните пазари на Изток и Запад.

Всичко това оказва пряко влияние върху ликвидността в търгуваната валута, като косвено засяга и монетарните метали като злато и сребро.

Ключовите пазарни фактори за определяне на ценовите нива

Като директен участник в цялостната верига на доставки в сегмента, Булминт има експертиза във формулировката и логиката зад ценообразуването на златото. Нашият бизнес е обвързан от минодобива до реализацията на инвестиционен продукт на ниво краен клиент.

Говорейки за физически доставки на метал, погледът на експертите в Булминт показва значителни разлики в забавянето на търсенето на инвестиционен метал на различни нива на веригите на доставки и съответната реакция на пазарите и цените. За пример може да се даде поведението на миндобивните компании и оценяването им спрямо текущото пазарно търсене. Можем да обобщим, че колкото по-далеч е сегментът от крайния потребител в цялата верига на доставки, толкова значително “забавяне” се наблюдава и при инвеститорския интерес към конкретния сегмент. Булминт има пряко наблюдение над това явление, тъй като развива бизнес във всички сектори на веригата на доставки, като дори е в начална фаза на разработка на модел за прогнозиране и анализ. Ритейл инвеститорите са много по-реактивни на фона на дилърите на едро, които имат по-голяма яснота за динамиката на пазара. Ние наблюдаваме между 3 и 6 месеца забавена реакция на дилърите на едро спрямо търсенето на ритейл инвеститорите.

Най-важният елемент, който определя пряко стойността на метала, както впрочем и на всеки друг борсово търгуван актив, е обемът и количеството на извършени сделки и операции глобално. Важно е да се знае, че международните пазари са обвързани. Те формират глобална мрежа от отделни сделки и операции от дадения актив, на базата на които той се остойностява алгоритмично.

Имайки предвид това и ако разгледаме златото за пример, е важно да се спомене, че обемът на сделки и операции, обвързани с физически доставки е далеч по-малък от тези, които се отразяват чрез контракти в борси за обмяна на стоки като COMEX, NYMEX, LME, MCX DGCX и HKEX.

Следващата и последна статия в серията ще анализираме разликите между инвестирането в злато и сребро от гледна точка на практики и предимствата на всеки актив.